Riester hat einen sehr schlechten Ruf. Die schlechte Wertentwicklung der vergangenen Jahre, hohe Vertragskosten und andere strukturelle Probleme haben dazu geführt, dass viele ihre Riesterverträge gekündigt haben oder keine neuen abschließen. Wir möchten uns mit der Frage beschäftigen, in welchen Fällen die Riesterrente noch sinnvoll sein kann.

Lesedauer: 5 Minuten

So funktioniert Riester

Die Riesterrente wurde im Jahr 2001 vom damaligen Bundesarbeitsminister Walter Riester eingeführt und sollte die gleichzeitige Kürzung der gesetzlichen Rente ausgleichen. Die Grundidee dabei: Wer mindestens 4% seines Bruttoeinkommens in einen privaten Altersvorsorgevertrag einzahlt, erhält hierfür Zuschüsse vom Staat in Form von Zulagen:

- Für den Riestersparer: 175€ pro Jahr

- Für alle bis 2007 geborene Kinder: 185€ pro Jahr

- Für alle ab 2008 geborene Kinder: 300€ pro Jahr

Dabei gilt eine Untergrenze von 60€ Jahresbeitrag. Maximal können 2.100€ inklusive der Zulagen eingezahlt werden.

Über die Zulagen hinaus können durch die Riesterrente auch steuerliche Vorteile entstehen. Das ist vor allem dann der Fall, wenn die Zulagen eher gering und der persönliche Steuersatz sehr hoch ist.

Kritikpunkte an Riester

Die Presseberichterstattung über die Riesterrente war in den letzten Jahren ausgesprochen schlecht – und das in vielen Fällen völlig zurecht. Auch wir haben mehrfach Kritik geübt, beispielsweise in einem früheren Newsletter.

Insbesondere sind folgende Punkte besonders zu kritisieren:

- Kosten: Die Verwaltungskosten von Riesterrenten sind deutlich höher als bei privaten Rentenversicherungen. Das liegt vor allem an der Verwaltung der staatlichen Zulagen.

- Garantien: Die Riesteranbieter müssen zum Renteneintritt 100% der eingezahlten Beiträge und Zulagen garantieren. Hierdurch wird die Geldanlage enorm eingeschränkt, was vielen Riestertarifen in den letzten Jahren „das Genick gebrochen hat“.

- Flexibilität: Das angesparte Kapital aus Riesterverträgen kann vor Rentenbeginn nicht zur freien Verfügung ausgezahlt werden, etwa bei Zahlungsschwierigkeiten. Im Rentenbezug dürfen nur 30% des Kapitals per Einmalzahlung entnommen werden. Der Rest muss als monatliche Rente ausgezahlt werden. Je nach Lebensplanung kann dies stark einschränken.

- Besteuerung: Als Ausgleich der staatlichen Förderung muss die Rente im Alter voll versteuert werden. Je nach Steuersatz im Alter können dadurch erhebliche Abzüge erfolgen.

- Begrenzung: In Riesterverträge können maximal 2.100€ pro Jahr eingezahlt werden. Die daraus entstehende Rente reicht allerdings nicht annähernd aus, um die reale Rentenlücke zu schließen. Die Obergrenze wurde seit dem Jahr 2001 auch nicht angepasst.

Insbesondere bei Durchschnittsverdienern ohne Kinder sind Riesterverträge im Regelfall ein sehr schlechtes Geschäft. Sie gehören definitiv nicht zur geeigneten Zielgruppe für Riesterverträge.

Für wen lohnt sich Riester trotzdem?

In Ratgebern werden von Experten vor allem kinderreiche Familien und Angestellte mit hohem Steuersatz als Zielgruppen genannt, für die sich Riesterrenten lohnen. Bei letzterer sind wir jedoch skeptisch. Zwar ist mit einem Steuerstundungseffekt zu rechnen, da der Steuersatz im Erwerbsleben vermutlich oder zumindest hoffentlich höher ausfällt als im Rentenalter. Allerdings wird dieser Effekt regelmäßig durch die hohen Vertragskosten und die Minderrendite aufgrund der Bruttobeitragsgarantie „aufgefressen“.

Wir halten Neuabschlüsse von Riesterrenten heute daher nur dann für sinnvoll, wenn die staatlichen Zulagen den Eigenbeitrag überwiegen. Das ist regelmäßig dann der Fall, wenn Sie entweder längerfristig ein relativ niedriges Einkommen (z.B. durch Teilzeitarbeit) oder mehrere Kinder haben. Das ist in folgenden Fällen der Fall:

- Keine Kinder: Bis 8.750€ Jahreseinkommen

- 1 Kind: Bis 23.750€ Jahreseinkommen

- 2 Kinder: Bis 38.750€ Jahreseinkommen

- 3 oder mehr Kinder: Bei jedem Jahreseinkommen

Ein 29-jähriger Riestersparer mit einem Jahreseinkommen von 20.000€ und zwei Kindern erhält mit einem Monatsbeitrag von 5€ staatliche Zulagen in Höhe von 775€ pro Jahr. Bis zum Rentenalter liegt der insgesamt notwendige Eigenbeitrag bei überschaubaren 2.280€. Dieser wird mit insgesamt 21.475€ Zulagen gefördert.

Selbst ohne jegliche Wertentwicklung des Vertrages beträgt die Rendite des Vertrages mehr als 10% pro Jahr – und das ohne jegliches Anlagerisiko. Auch bei 30% Steuersatz im Alter verbleiben starke 8,8% pro Jahr.

Das Dilemma mit der Grundrente gelöst

Lange Zeit war die Riesterrente trotz der hohen Zulagen für Geringverdiener, Menschen in Teilzeit und Alleinerziehende eigentlich keine sinnvolle Option, da die Rente im Alter auf die Grundrente angerechnet wurde. Dadurch erhöhte sich die tatsächliche Rente durch Riester nicht oder nur um wenige Euro.

Mit dem Betriebsrentenstärkungsgesetz wurde dies jedoch geändert. Hierdurch können künftig Zusatzrenten zwischen 100€ und 281,50€ (Stand: 2024) behalten werden, ohne dass diese auf die Grundrente angerechnet werden dürfen. Durch diese sinnvolle Änderung hat die Riesterrente für die genannten Gruppen einen echten Effekt und hilft dabei, die Einkommenssituation etwas zu verbessern.

Riester regelmäßig pflegen

Dass Riesterrenten einen schlechten Ruf haben, liegt unter anderem auch an mangelnder Pflege der Verträge. Hierzu gehören vor allem die korrekte Beantragung der Zulagen und die jährliche Neubestimmung des förderoptimalen Beitrags. Wir erleben es leider immer wieder, dass Kunden mit laufenden Riesterverträgen zu uns kommen, bei denen völlig falsche Beitragshöhen vereinbart oder nie die Zulagen beantragt wurden. In einigen Fällen wurden so mehr als 10.000€ staatliche Förderung verschenkt, die mit einem einzigen Formular in die Altersvorsorge unserer Kunden geflossen wären.

Wir nehmen die regelmäßige Pflege der Riesterrenten unserer Kunden sehr ernst und sprechen Sie daher mindestens einmal jährlich darauf an und unterstützen Sie bei der Bestimmung des korrekten Beitrags und der Beantragung der staatlichen Zulagen.

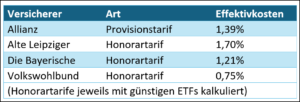

Honorar- oder Provisionstarif?

Wir sind grundsätzlich Verfechter von Honorartarifen, wie wir auf unserer Website beschrieben haben. Bei diesen wird die sonst sehr hohe Provision durch ein fair kalkuliertes Honorar ersetzt. Dadurch wird im Regelfall eine deutlich höhere Ablaufleistung erreicht als bei einem Provisionstarif. Wir setzen Honorartarife insbesondere bei privaten Fondspolicen zugunsten unserer Kunden ein.

Bei Riesterrenten gibt es allerdings eine andere Ausgangssituation:

- In vielen Fällen liegt der Monatsbeitrag bei Riesterrenten bei lediglich 5€. Ein Vermittlungshonorar von 300€ wie bei der Fondspolice verringert die Rendite natürlich deutlich stärker als bei einer Fondspolice mit 100€ oder mehr Monatsbeitrag.

- Durch den hohen Beratungs- und Verwaltungsaufwand reichen 300€ Vermittlungshonorar bei Riesterrenten nicht aus. Realistisch müsste ein Honorar von 1.000€ oder mehr vereinbart werden, welches in keinem Verhältnis zum Beitrag steht.

- Selbst ohne Berücksichtigung des Honorars sind führende Honorartarife oftmals gar nicht günstiger als Provisionstarife bei Riesterrenten:

Der günstige Tarif des Volkswohlbunds hat enorm hohe Kosten für Zuzahlungen, welche bei Riesterrenten recht häufig vorkommen. Daher fallen die Effektivkosten im Regelfall deutlich höher aus.

- Anders als bei Fondspolicen ohne Garantien, bei denen der Versicherer im Grunde nur eine steuerbegünstigte Vertragshülle zur Verfügung stellt, spielt es bei Riesterrenten durchaus eine Rolle, wie erfolgreich der Versicherer Kundengelder im Deckungsstock anlegt. Hier hat die Allianz, welche bisher keine Honorartarife anbietet, bei Riesterrenten im Verhältnis zu anderen Anbietern eine vergleichsweise gute Rendite erwirtschaftet.

Aus diesem Grund haben wir uns bei Riesterrenten als Standardlösung für den Provisionstarif der Allianz entschieden und damit auf ein Honorar zu verzichten. Auf Wunsch können Sie aber gerne auch einen Honorar-Riester bei uns abschließen, wenn Sie sich hiervon einen Vorteil versprechen.

Wir möchten betonen, dass die Vermittlung einer Riesterrente zum Mindestbeitrag auf Provisionsbasis für uns in aller Regel nicht auskömmlich ist, da unser Aufwand deutlich höher ist als bei anderen Versicherungsprodukten. Dennoch sehen wir die Riesterrente vor allem für Geringverdiener und Eltern kinderreicher Familien als sinnvolle Ergänzung der Altersversorgung. Daher bieten wir diese auch dann an, wenn wir hierdurch unseren Aufwand nicht 1:1 vergütet bekommen.

Auch in den Fällen, in denen Riester „ein gutes Geschäft“ ist, reicht die erhaltene Rente nicht annähernd aus, um die individuelle Altersvorsorgelücke zu schließen. Weitere Sparanstrengungen sind hierfür in jedem Fall notwendig.

Weitere Zusatzrente für Eltern

Zusätzlich zur Riesterrente gibt es für Eltern einen sehr einfachen Weg, die eigene Altersrente ohne finanziellen Aufwand zu erhöhen. Das Zauberwort heißt V0800. Hierbei handelt es sich um ein Formular, mit dem Sie pro Kind 3 Rentenpunkte für die Kindererziehungszeit erhalten. Diese haben einen Gegenwert von 112,80€ monatlich (Stand 2024). Bei einer Lebenserwartung von 83 Jahren sind dies mehr als 21.000€ pro Kind zzgl. künftiger Rentenerhöhungen. Zusammen mit einem förderoptimierten Riestervertrag kann beispielsweise eine alleinerziehende Mutter mit 3 Kindern ihr Rentenkapital mit ca. 2.000€ Aufwand um 87.500€ aufbessern!

Der Antrag V0800 kann auch lange nach der Kindererziehung unter diesem Link gestellt werden.

Sie möchten damit beginnen, Ihre Rentenlücke zu schließen? Dann kommen Sie gerne auf uns zu!

©Bild: Alexas_Fotos/Pixabay

Comments are closed.