Der Tod eines geliebten Menschen ist emotional nicht oder nur sehr schwer zu verarbeiten. Kommen danach auch noch finanzielle Sorgen dazu, wird der Verarbeitungsprozess oft deutlich erschwert. Eine Risikolebensversicherung kann selbstverständlich nichts am Schmerz der Hinterbliebenen ändern. Allerdings kann sie dafür sorgen, dass Sie sich auf die Trauer konzentrieren können und sich nicht auf Geldprobleme kümmern müssen.

Geschätzte Lesezeit: 6 Minuten

Wer braucht eine Risikolebensversicherung

Die Gründe für eine Todesfallabsicherung sind vielfältig. Am häufigsten kommt der Wunsch auf, das finanzielle Risiko der Familie abzusichern, wenn eine große Investition (z.B. Finanzierung einer Immobilie) bevorsteht. Aber auch die allgemeine Absicherung beim Ableben des Hauptverdieners oder andere finanzielle Verpflichtungen führen zu einem Versicherungsbedarf.

Mit zwei Irrtümern möchten wir an dieser Stelle aber aufräumen:

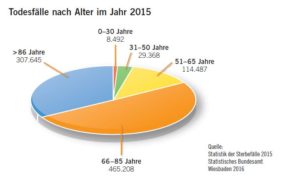

- Irrtum Nr. 1 – Junge Menschen brauchen keine Todesfallabsicherung: Leider falsch. Das Statistische Bundesamt zeigt in seiner Statistik der Sterbefälle, dass jeder 6. Tote noch nicht das Rentenalter erreicht hat.

- Irrtum Nr. 2 – Nur der Hauptverdiener sollte abgesichert werden: Leider auch falsch. Zwar fällt durch den Tod des Hauptverdieners die größte Einkommensquelle der Familie weg. Allerdings zeigt die Praxis, dass der Hauptverdiener beim Tod des Partners beruflich kürzertreten muss, um die Trauer zu verarbeiten oder sich um die Kinder zu kümmern. Aus diesem Grund sollte auch der Partner versichert werden, selbst wenn dieser kein eigenes Einkommen einbringen kann.

Was ist eine Key-Man-Versicherung?

Bei der Key-Man-Versicherung handelt es sich um eine spezielle Form der Risikolebensversicherung. Dabei sichert eine Firma einen wichtigen Mitarbeiter ab, ohne den der Geschäftsbetrieb nur eingeschränkt möglich wäre. Mit der Versicherungssumme können entweder Umsatzeinbrüche aufgefangen oder der passende Nachfolger engagiert werden.

Welche Absicherungsvarianten sind möglich?

Risikolebensversicherungen können sehr genau auf den Absicherungszweck angepasst werden. Die meisten Verträge werden in einer der drei klassischen Varianten abgeschlossen:

- Konstante Todesfallsumme: Diese Lösung wird meist gewählt, wenn die Absicherung keinen konkreten Zweck erfüllen soll, sondern eher als Sicherungspuffer dient. Die Versicherungssumme bleibt über die gesamte Laufzeit konstant.

- Linear fallende Todesfallsumme: Diese bietet sich vor allem an, wenn für das finanzielle Wohl von Kindern beim Tod eines Elternteils gesorgt werden soll. Je jünger das Kind ist, desto mehr Geld wird bis zum Ende der Ausbildung benötigt. Mit steigendem Alter des Kindes kann die Summe jährlich abgeschmolzen werden, da das Geld nicht mehr so lange reichen muss.

- Annuitätisch fallende Todesfallsumme: Sollen die Verpflichtungen aus einem (Immobilien-)Kredit abgesichert werden, nutzt man diese Lösung. Die Versicherungssumme orientiert sich dabei an der Restschuld des Kredites.

Darüber hinaus werden vereinzelt auch wahlfreie Versicherungssummen (d.h. individuell anpassbare Summe in jedem Versicherungsjahr) und Zeitrenten (d.h. Auszahlung einer monatlichen Rente statt einer Einmalzahlung) angeboten. Die Zahl der Tarife ist aber derzeit noch stark begrenzt.

Vorsicht vor Billigangeboten

Das Todesfallrisiko ist in Deutschland ziemlich gut erforscht. Aus diesem Grund können Risikolebensversicherer ihre Tarife sehr genau kalkulieren. Da sie sich die Anbieter kaum durch bessere Leistungen abheben können, findet derzeit ein harter Preiskamp statt. Das ist grundsätzlich gut für Sie als Kunde, allerdings ruft das auch Billiganbieter auf den Plan, die ihre Beiträge mit Tricks versuchen, niedrig erscheinen zu lassen. Die 3 beliebtesten Tricks sind:

- Verminderter Anfangsbeitrag: Mit sog. Start-Tarifen erscheinen manche Versicherer besonders weit vorn in den Tarifranglisten. Im Kleingedruckten finden sich dann deutlich höhere Beiträge, die nach wenigen Jahren gezahlt werden müssen.

- Hohe Brutto-/Nettodifferenz: Ihr Versicherer weist Ihnen im Angebot 2 Beiträge aus. Der Nettobeitrag gibt an, wie viel Sie tatsächlich zahlen müssen. Der Bruttobeitrag zeigt eine Art Worst-Case-Szenario. Geht die Kalkulation des Versicherers nicht auf, kann er den Zahlbeitrag relativ leicht bis zum Bruttobeitrag anpassen. Je höher die Differenz, desto größer ist ihr Kostenrisiko. Bei manchen Versicherern beträgt dieses mehr als 350%!

- Risikoadäquate Beiträge: Eine Risikolebensversicherung ist normalerweise „durchkalkuliert“, d.h. der Beitrag bleibt über die gesamte Laufzeit konstant. Vereinzelt tauchen aber auch Tarife auf, bei denen in jedem Jahr der für das jeweilige Alter kalkulierte Beitrag anfällt, d.h. er steigt von Jahr zu Jahr an. In den besonders risikoreichen Jahren zum Ende der Vertragslaufzeit explodiert der Beitrag fast, sodass ihn sich viele Kunden nicht mehr leisten können und kündigen.

In Einzelfällen kann es sinnvoll sein, einen solchen Tarif zu wählen. Allerdings sollten Sie die Risiken und Details vor Vertragsabschluss genau kennen. Viele Vergleichsrechner im Internet gehen damit aber leider nicht transparent um.

Was kostet eine Risikolebensversicherung?

Der Versicherungsbeitrag hängt maßgeblich Eintrittsalter, der Laufzeit, der Versicherungssumme und dem Rauchverhalten ab. Darüber hinaus können noch der Beruf, die familiäre Situation, der BMI sowie risikorelevante Hobbys eine Rolle spielen.

Eine 30-jährige Person in einem kaufmännischen Beruf ohne besondere Risiken bezahlt beispielsweise ca. 45€ pro Jahr für eine Absicherung von 100.000€ über 20 Jahre. Die Beiträge sind also durchaus überschaubar und in vielen Fällen gut investiertes Geld.

Optionen beim Versicherungsschutz

„Tot ist tot“ ist das Motto der meisten Risikolebensversicherungen. Insofern ist der Leistungsfall recht klar definiert (mit Ausnahme von Selbstmorden in den ersten drei Jahren). Allerdings bieten immer mehr Versicherer Zusatzoptionen, um den Versicherungsschutz aufzuwerten. Zu den wichtigsten gehören:

- Verlängerungsoption; d.h. die Möglichkeit, die Vertragslaufzeit ohne erneute Gesundheitsprüfung in bestimmtem Umfang (je nach Tarif) zu verlängern

- Erhöhungsoption; d.h. die Möglichkeit, die Versicherungssumme ohne erneute Gesundheitsprüfung bei Eintritt bestimmter Lebensereignisse in bestimmten Umfang (je nach Tarif) zu erhöhen

- Vorgezogene Leistung; d.h. die Auszahlung der Versicherungsleistung schon vor dem Todesfall, sofern eine tödliche Erkrankung mit einer kurzen Restlebenserwartung (je nach Tarif) diagnostiziert wird

Meist kosten diese Optionen Zusatzbeitrag. Ob dieser gut investiert ist, hängt maßgeblich von den Gründen für eine Absicherung ab.

Wie viel verdienen Berater mit Risikolebensversicherungen?

Die Provisionssätze für solche Versicherungen sind je nach Anbieter recht unterschiedlich. Sie liegen grob zwischen 1,5% und 4,5% der Beitragssumme über die gesamte Laufzeit. Bei 250€ Jahresbeitrag und 20 Jahren Laufzeit sind das zwischen 75€ und 225€. Risikolebensversicherungen sind also kein „großes Geschäft“ für Berater. Wenn wir diese empfehlen, dann nicht aus monetären Interessen, sondern vielmehr, weil wir von der Wichtigkeit überzeugt sind.

Erbschaftssteuer sparen durch kluge Vertragsgestaltung

Wir finden immer wieder Verträge vor, bei denen der Versicherungsnehmer gleichzeitig auch die versicherte Person der Risikolebensversicherung ist. Vermutlich werden die meisten Versicherungen so gestaltet. Soweit so normal. In der Praxis entsteht aber dadurch ein Problem für den Bezugsberechtigten:

Die Versicherungssumme muss in diesem Fall nach heutiger Rechtsauffassung versteuert werden. Sind die Steuerfreibeträge für Erbschaften aufgebraucht (z.B. weil auch eine Immobilie vererbt wird oder weil kein enges Verwandtschaftsverhältnis besteht), fällt so sehr schnell eine erhebliche Erbschaftssteuer an.

Die aktuellen Freibeträge betragen:

- Ehegatten oder Lebenspartner: 500.000 €

- Kinder: 400.000 €

- Enkelkinder: 200.000 €

- Eltern: 100.000 €

- Andere Personen: 20.000 €

(Stand 07.2019)

Lösen kann man dieses Problem durch eine kluge Vertragsgestaltung von Beginn an. Im Idealfall wird die abzusichernde Person (z.B. Ehemann) nur „Versicherte Person“. Versicherungsnehmer, Beitragszahler und Bezugsberechtigter im Todesfall wird Person 2 (z.B. Ehefrau). Nach heutiger Rechtsauffassung wird durch diese Konstruktion keine steuerpflichtige Erbschaft ausgelöst, sondern eine steuerfreie Versicherungsleistung ausgezahlt. Nicht vereinbar ist dieses Konstrukt in der Regel mit der sog. „Verbundenen Leben“. Daher sollte der Abschluss dieser Variante wohl überlegt sein.

Die Sache mit dem Rauchverhalten

Raucher haben statistisch gesehen eine deutlich kürzere Lebenserwartung als Nichtraucher. Das ist hinlänglich bekannt, natürlich auch den Versicherern. Daher zahlen Raucher einen deutlich höheren Versicherungsbeitrag als Nichtraucher. Bei Vertragsabschluss muss daher -je nach Anbieter- angegeben werden, ob man seit mindestens 1, 3 oder 10 Jahren Nichtraucher ist. Falls ja, hat man Anspruch auf den günstigeren Nichtrauchertarif.

Allerdings ist es mit dem Vertragsabschluss noch nicht getan. Die meisten Bedingungswerke sehen eine Nachmeldepflicht für die Änderung des Rauchverhaltens vor – über die gesamte Vertragslaufzeit. Werden Sie also wieder Raucher und melden dies nicht nach, drohen erhebliche Kürzungen im Leistungsfall.

Der Irrtum mit der Unfallversicherung

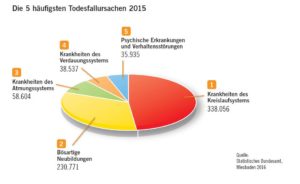

Erstaunlich häufig zeigen uns Neukunden Unfallversicherungen mit extrem hohen Todesfallsummen von mehreren 100.000 €. Grund dafür ist der Glaube, dass vor allem Unfälle für Todesfälle ursächlich sind. Vor allem Berufstätige im Außendienst sichern ihr Todesfallrisiko darüber oft ab. Auch viele Firmen gewähren ihren Mitarbeitern Schutz durch eine Unfalltodesfallversicherung.

Das Problem dabei: Nur wenige Menschen sterben statistisch durch Unfälle. Krankheiten des Kreislaufsystems, Krebs und andere Krankheiten führen viel häufiger zum Tod:

Nur eine echte Risikolebensversicherung kann das Todesfallrisiko ordentlich absichern. Welche Bausteine wirklich in eine Unfallversicherung gehören, finden Sie hier: Zum Blogartikel

Risikolebensversicherung ohne Gesundheitsprüfung

Wenn erhebliche Vorerkrankungen vorliegen, wird oft der Ruf nach einer Todesfallabsicherung ohne Gesundheitsprüfung laut. Gleich vorweg: Eine „echte“ Risikolebensversicherung mit einer relevant hohen Versicherungssumme ist am Markt derzeit nicht erhältlich. Dennoch gibt es durchaus Lösungen, Versicherungsschutz auch ohne die Beantwortung von Gesundheitsfragen zu erhalten:

- Rentenversicherung mit Todesfallsumme: Beim Abschluss von privaten Rentenversicherungen mit verhältnismäßig hohen Monatsbeiträgen lassen sich in einigen Tarife recht hohe Todesfallsummen einbauen.

- Sterbegeldversicherung: Viele Tarife verzichten gänzlich auf eine Gesundheitsprüfung. Die maximalen Versicherungssummen sind aber mit regelmäßig 10.000€ recht gering.

In beiden Fällen wird meist eine Wartezeit eingebaut (z.B. ein, drei oder fünf Jahre), in denen keine Todesfallleistung ausgezahlt wird.

Eine bessere Alternative bieten oft Tarife mit vereinfachter Gesundheitsprüfung. Diese werden je nach Anbieter bei besonders jungen Kunden, frisch gebackenen Eltern oder Menschen angeboten, die gerade eine Immobilie erworben haben.

Sie haben Fragen zum Thema Risikolebensversicherung oder wünschen eine Beratung? Dann kommen Sie gerne auf uns zu.

Comments are closed.