Die Absicherung des Risikos einer Berufsunfähigkeit unserer Kunden gehört zu den wichtigsten Aufgaben von uns Versicherungsmaklern. Je nach Statistik wird jeder 3. oder 4. Erwerbstätige in seinem Leben einmal berufsunfähig. Die durchschnittliche Leistungsdauer liegt bei ca. 7 Jahren.

Geschätzte Lesezeit: 6 Minuten

Eine Absicherung vom Staat gibt es für alle nach 1961 geborene nicht mehr. Nur, wenn auch eine Erwerbsunfähigkeit festgestellt, zahlt der Staat im Durchschnitt 34% des letzten Bruttos als monatliche Rente. Um diese zu bekommen, reicht es aber nicht aus, dem zuletzt ausgeübten Beruf nicht mehr ausüben zu können. Vielmehr muss man aus gesundheitlichen Gründen nicht mehr in der Lage sein, IRGENDEINEN Beruf auszuüben. Dabei ist völlig egal, ob dieser der bisherigen Lebensstellung entspricht oder ob es am Arbeitsmarkt überhaupt passende Stellen gibt.

Kaufmännische Berufe auch betroffen

Selbst unter Versicherungsmaklern hält sich das Gerücht, dass kaufmännische und akademische Berufe kein wirkliches Berufsunfähigkeitsrisiko hätten. Zum einen sei das Risiko am Schreibtisch per se schon sehr niedrig, zum anderen könnte man in vielen Fällen durch eine Umorganisation des Arbeitsplatzes selbst bei schweren Verletzungen eine Arbeitsfähigkeit wiederherstellen.

In den Statistiken spiegelt sich diese Meinung jedoch nicht wider. Immer mehr „Schreibtischtäter“ werden berufsunfähig, unter Ihnen auffallend viele Frauen. Dabei spielen körperliche Gebrechen und Unfälle eine eher untergeordnete Rolle. Vielmehr sind es Krankheiten wie Krebs oder Schlaganfälle sowie psychische Probleme, die auf dem Vormarsch sind. Diesen statistisch belegbaren Trend müssen wir leider auch in unserer täglichen Arbeit immer wieder beobachten. Aus diesem Grund gibt es praktisch keinen Kunden, für den das Thema Berufsunfähigkeitsabsicherung nicht relevant ist.

Wir erwarten in den kommenden Jahren eine Verschärfung dieser Situation. Durch die Digitalisierung und künstliche Intelligenz muss damit gerechnet werden, dass immer weniger Menschen Arbeit haben werden, mit dem sie regelmäßiges Einkommen erzielen. Entsprechend wird der Druck auf diese Erwerbstätigen zunehmen, da viel Konkurrenz um ihre Arbeitsstelle herrscht. Die Folge wird eine weitere Zunahme von psychischen Erkrankungen sein, die mittlerweile bereits der Hauptgrund für Berufsunfähigkeit sind.

Die Sache mit den Gesundheitsfragen

Hat sich unser Kunde für eine Berufsunfähigkeitsabsicherung entschieden, geht die Arbeit für uns richtig los. Die große Schwierigkeit ist dabei nicht, einen passenden Tarif zu finden. Die Tarife und Versicherungsbedingungen haben sich in den letzten Jahren sehr positiv für Kunden entwickelt. Der Versicherungsschutz wird immer umfangreicher und die Zahl der problematischen Klauseln verringert sich immer weiter. Hier haben Verbraucherschützer und Makler im Sinne der Kunden viel Druck auf die Versicherer ausgeübt und Verbesserungen erzielt.

Die große Hürde sind nun aber die Gesundheitsfragen. Bei der Antragstellung müssen diese vom Kunden beantwortet werden. Hierbei wird i.d.R. nach Behandlungen und Erkrankungen der letzten 5 Jahre gefragt. Bei Operationen beträgt der Abfragezeitraum oft sogar 10 Jahre. Nur selten treffen wir Kunden an, welche diese Gesundheitsprüfung auf Anhieb bestehen. Kommt es dann zu einer Ablehnung, wird dies dokumentiert und erschwert den Vertragsabschluss auch bei anderen Versicherern. Aus diesem Grund nutzen wir die Möglichkeit der Risikovoranfragen, d.h. einer Vorabeinschätzung des Gesundheitszustandes durch geeignete Versicherer. Dadurch wissen wir bereits bei Antragstellung, wie der Versicherer reagiert und vermeiden dadurch unnötige Ablehnungen und damit verbundene Probleme für den Kunden.

Eine Risikovoranfrage stellt aber keine Garantie für eine glatte Annahme dar. Aus diesem Grund empfehlen wir, sich frühzeitig mit dem Thema Berufsunfähigkeitsabsicherung auseinanderzusetzen. Meist ist der Gesundheitszustand in jungen Jahren noch besser und ein Vertrag ist leichter und günstiger zu bekommen. Wenn wir hier von JUNGEN JAHREN sprechen, dann meinen wir auch JUNG. Viele unserer Kunden versichern bereits Ihre 10-jährigen Kinder für einen überschaubaren Beitrag und sichern ihnen damit den guten Gesundheitszustand auf Dauer. Wie das funktioniert, lesen Sie hier.

Das Dilemma der Risikoberufe

Auch wenn schwere Erkrankungen und psychische Probleme auf dem Vormarsch sind, stellen die handwerklichen Berufe immer noch die größte Risikogruppe für Berufsunfähigkeit dar. Neben Unfällen sind es bei ihnen vor allem Erkrankungen des Bewegungsapparates (z.B. Bandscheibenvorfälle), die zur Berufsunfähigkeit führen. Aus diesem Grund sind Versicherungsbeiträge z.B. für Dachdecker besonders hoch. Die Krux ist dabei, dass genau diese Berufsgruppen unterdurchschnittlich verdienen und häufiger von Arbeitslosigkeit betroffen sind. Daher können sich vor allem Angehörige der Risikoberufe einen adäquaten Versicherungsschutz oft nicht leisten.

Hierauf hat die Versicherungsbranche reagiert und „BU-Alternativen“ auf den Markt gebracht. Wir benutzen hier bewusst die Anführungszeichen, da wir diese Bezeichnung irreführend und hoch problematisch finden.

Der Markt der BU-Ersatzprodukte

Das bekannteste Ersatzprodukt war lange Zeit die Unfallrente. Von vielen Versicherungsvertretern wurde diese für körperlich Tätige als gleichwertige Alternative zur BU verkauft. Das ist sie aber selbstverständlich nicht, hält man sich vor Augen, dass nicht einmal jeder 10. BU-Fall durch einen Unfall ausgelöst wird. Darüber hinaus bestehen weitere Probleme, die wir hier erläutert haben.

In den letzten 10 Jahren sind weitere Ersatzprodukte auf den Markt gekommen, z.B.:

- Erwerbsunfähigkeitsversicherung: Absicherung der Erwerbsfähigkeit unabhängig vom Beruf (analog der staatlichen Absicherung)

- Grundfähigkeitsversicherung: Absicherung bestimmter Fähigkeiten wie Laufen, Stehen, Heben oder Sehen

- Dread Disease: Versicherung gegen bestimmte, sehr schwere Erkrankungen

- Multi-Risk-Police: Kombination aus Unfallrente, Dread Disease, Pflege- und Grundfähigkeitsversicherung

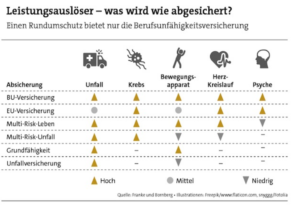

Die nachstehende Übersicht zeigt schematisch den Versicherungsschutz der einzelnen Produkte:

Einige unserer Kollegen vertreten die Meinung, dass bestimmte Berufsgruppen ganz auf eine Berufsunfähigkeitsversicherung verzichten können und mit einem BU-Ersatzprodukt besser aufgestellt sind. So lesen wir immer wieder, dass für Akademiker eine Dread Disease ausreicht, da sie ohnehin nur durch Krankheiten berufsunfähig werden. Auch wird die Grundfähigkeitsversicherung als Allheilmittel für Handwerker angepriesen, da diese ja besonders auf ihre körperlichen Fähigkeiten angewiesen sind.

Bestimmten Berufsgruppen grundsätzlich nur BU-Ersatzprodukte anzubieten, hat letztlich 3 Effekte:

- Der Kunde fühlt sich individuell beraten, da ja speziell auf die Bedürfnisse seines Berufes eingegangen wurde.

- Der Kunde freut sich über den meist deutlich niedrigeren Beitrag im Vergleich zur Berufsunfähigkeitsabsicherung. Auch ist die Gesundheitsprüfung deutlich leichter zu absolvieren.

- Der Kunde geht ein unfassbar hohes Risiko ein, da er einen absolut lückenhaften Schutz hat!

Bei dem Verkauf von BU-Ersatzprodukten werden nämlich viele negative Aspekte meist völlig ausgeblendet:

- Die Produkte sichern den Kunden nur gegen eine Auswahl bestimmter Erkrankungen oder Gebrechen ab. So umfasst eine Dread Disease meist zwischen 30 und 50 Erkrankungen. Leiden Sie dummerweise an der 51. Krankheit, besteht kein Versicherungsschutz.

- Die Produkte sind teils nicht durchgängig kalkuliert. Vor allem Multirisk-Policen sehen in der Zukunft massiv steigende Beiträge vor. Kostet sie für einen jungen Menschen beispielsweise 20€ monatlich, kann der Beitrag zum Ende des Erwerbslebens auf knapp 400€ ansteigen. Der Versicherungsschutz ist in den besonders risikoreichen Jahren damit oftmals nicht bezahlbar.

- Das Privatleben der Kunden wird oftmals gänzlich ausgeblendet. Auch ein Akademiker kann sich beim Skifahren schwer verletzen und auch Handwerker können psychische Probleme erleiden, etwa nach einer Trennung oder dem Verlust eines nahen Angehörigen.

Das soll nicht heißen, dass BU-Ersatzprodukte per se schlecht sind. In einigem Fällen leisten sie gute Dienste und wir sind dankbar über jedes vernünftige Produkt, um auch kranken Kunden oder jenen mit kleinem Geldbeutel zumindest eine Teilabsicherung zu beschaffen, das erste Ziel sollte aber stets eine umfassende BU-Absicherung sein.

Die Sache mit dem Leistungsfall

Ganz egal, ob Sie eine BU oder ein Ersatzprodukt abschließen, der Leistungsfall ist kein Zuckerschlecken. Werden Sie etwa mit 40 Jahren berufsunfähig und haben eine monatliche Absicherung von 2.000€ bis zum 67. Lebensjahr abgeschlossen, sprechen wir von einem Kostenrisiko in Höhe von 648.000€. Noch nicht berücksichtigt haben wir dabei mögliche Dynamiken (mehr dazu hier). Auch nicht der kundenfreundlichste Versicherer der Welt wird diese sofort und ohne zu Zucken auszahlen. Um die Auszahlung nicht durch einen Fehler bei der Leistungsbeantragung zu gefährden, empfehlen wir unseren Kunden, frühzeitig einen spezialisierten Anwalt oder Dienstleister hinzuzuziehen. Empfehlungen sprechen wir im Bedarfsfall gerne aus. Darüber hinaus ist es sinnvoll, möglichst vor Antragstellung eine Rechtsschutzversicherung abzuschließen, die die Anwalts- und Gerichtskosten übernimmt, sollte es zu einem Rechtsstreit mit dem Versicherer kommen. Aufgrund der hohen Streitwerte und der erfahrungsgemäß langwierigen Verfahren kommen hier schnell mehrere 10.000€ zusammen. Mehr zum Thema Rechtsschutz finden Sie hier.

Sie möchten mehr zum Thema Berufsunfähigkeit wissen oder wünschen eine Beratung? Kommen Sie gerne auf uns zu.

©Bild: fotomek / Fotolia

Comments are closed.